Revue de presse : Épargne salariale pour un chef d’entreprise : comment en bénéficier pleinement, 18 avril 2024, Olivier Brunet, Tout sur mes finances

Un chef d’entreprise a tout intérêt à s’approprier les dispositifs d’épargne salariale pour son propre compte, celui de sa famille et de son ou ses salarié(s), en plus de l’utilité des outils de partage de la valeur pour sa société. Avantages, conditions, mise en place… L’essentiel à savoir sur l’épargne salariale du chef d’entreprise, en tant que bénéficiaire à titre personnel, pour en maximiser l’efficacité.

Un chef d’entreprise a-t-il droit à l’épargne salariale ?

Un chef d’entreprise peut bénéficier personnellement de l’épargne salariale si l’entreprise emploie au moins un salarié (même à temps partiel), jusqu’à 249 salariés. Pour y avoir droit, il faut que l’entreprise emploie au minimum un salarié autre que le dirigeant lui-même ou son conjoint au statut de conjoint collaborateur ou associé (un salarié autre qu’un mandataire social, même si celui-ci a également le statut de salarié). Par ailleurs, il doit respecter les conditions d’éligibilité.

Outre le ou les salariés et le dirigeant à titre personnel, son époux, son épouse ou son partenaire de Pacs peut également en bénéficier, s’il ou elle a le statut de conjoint collaborateur ou de conjoint associé.

Le chef d’entreprise bénéficie alors des mêmes avantages qu’un salarié : exonération de cotisations sociales, exonération d’impôt sur le revenu en cas de placement sur un PEE/PER, droit à l’abondement, déductibilité des versements volontaires sur le PER d’entreprise. Il peut en plus s’adjoindre les services d’un conseiller, dont l’ingénierie pourra être mise à profit pour mettre en place des dispositifs de partage de la valeur participant à la bonne marche de l’entreprise et/ou à la constitution du patrimoine personnel du dirigeant.

Les dispositifs d’épargne salariale accessibles aux chefs d’entreprise

Différents dispositifs d’épargne salariale permettent d’associer le ou les salariés à la performance de l’entreprise, tout en en bénéficiant soi-même, en tant que dirigeant :

- intéressement : dispositif facultatif et paramétrable

- participation : dispositif de redistribution des résultats, obligatoire à partir de 50 salariés, basé sur une formule légale (formule dérogatoire possible)

- prime de partage de la valeur (PPV) pour les salariés liés à l’entreprise par un contrat de travail ayant une rémunération brute inférieure à trois Smic, qu’il sera bientôt possible d’affecter sur un plan d’épargne entreprise (PEE) et/ou un plan d’épargne retraite d’entreprise (PERE)

- abondement : montant supplémentaire versé par l’employeur sur le PEE ou le PER d’entreprise

- PEE (plan d’épargne d’entreprise) : réceptacle des versements effectués par l’employeur et/ou par le salarié, investi sur les marchés actions, obligataires, monétaires, immobiliers, bloqué 5 ans

- PERE (plan d’épargne retraite d’entreprise) : réceptacle des versements effectués par l’employeur et/ou par le salarié, investi sur les marchés actions, obligataires, monétaires, immobiliers, bloqué jusqu’à l’âge de la retraite

L’obligation nouvelle pour les PME de 11 à 49 salariés, rentables pendant trois exercices consécutifs (bénéfice net fiscal ≥ 1%), de se doter d’un dispositif de partage de la valeur à compter du 1er janvier 2025, constitue une occasion, pour le chef d’entreprise, de réfléchir à la structuration d’un schéma dont lui et sa famille seraient susceptibles de bénéficier personnellement, en plus de son ou ses salarié(s). Pour se conformer à cette obligation mise en place à titre expérimental pour 5 ans, les entreprises concernées qui n’en sont pas encore munies devront mettre en place au moins l’un des dispositifs suivants :

- participation

- intéressement

- abondement

- versement d’une prime de partage de la valeur

Intéressement, participation, PPV, abondement : les sources d’alimentation des plans d’épargne salariale

L’intéressement

L’intéressement est un dispositif d’épargne salariale facultatif, qui vise à associer collectivement les salariés aux performances financières et/ou extra financières de l’entreprise. Un accord d’intéressement est conclu pour une durée minimum de un an et une durée maximum de cinq ans ; il est renouvelable par tacite reconduction si l’accord le prévoit.

Si le régime d’intéressement le prévoit, on peut en bénéficier en tant que :

- chef d’entreprise

- mandataire social : président, directeur général, gérant, membre du directoire

- conjoint ou partenaire de Pacs du chef d’entreprise ayant le statut de conjoint collaborateur ou de conjoint associé.

L’intéressement est le mécanisme d’épargne salariale le plus souple, tant au niveau de son paramétrage que du cadre de mise en place. Il permet :

- de prendre en compte divers objectifs de l’entreprise, en fonction de son activité : financiers, opérationnels et/ou extra financiers

- de choisir une formule de calcul selon différents soldes intermédiaires de gestion (CA, excédent brut, résultat courant avant impôt…)

- de verser la prime par paliers, avec différentes strates d’objectifs à atteindre

- de moduler le montant de la prime entre les bénéficiaires au prorata de la rémunération, au prorata du temps de présence, de fixer son montant à part égale entre tous les salariés bénéficiaires (sans tenir compte du salaire ou du temps de présence) ou par panachage de ces modes de répartition.

Un accord ou une décision unilatérale d’intéressement est conclu pour une durée de un à cinq ans.

La prime d’intéressement peut être affectée sur le PEE et/ou le PERE, si l’entreprise en est dotée.

La participation

La participation est un dispositif d’épargne salariale obligatoire pour toute entreprise qui atteint ou dépasse le seuil de 50 salariés pendant cinq années civiles consécutives. Elle consiste à redistribuer aux salariés une partie des bénéfices générés au cours de l’exercice écoulé, en fonction d’une formule de calcul légale qui tient compte du bénéfice net et du niveau de capitaux propres. Sous certaines conditions, il est possible de déroger à l’application de cette formule de calcul.

La mise en place de la participation est facultative pour les entreprises de moins de 50 salariés. Ce dispositif peut cependant faire partie de la palette d’outils mobilisables pour se conformer à l’obligation de mise en place d’un dispositif de partage de la valeur à compter du 1er janvier 2025, pour les PME de 11 à 49 salariés et rentables pendant trois exercices consécutifs (bénéfice net fiscal ≥ 1%).

La prime de participation peut être versée sur le PEE et/ou le PERE, si l’entreprise en est dotée.

L’abondement

L’abondement est un versement de l’entreprise dans un plan d’épargne entreprise et/ou retraite, effectué en complément des autres types de versements (intéressement, participation, versements volontaires). Sa mise en place est facultative.

Les règles d’abondement sont définies par l’entreprise. Le montant attribué au titre de l’abondement est généralement fixé de façon proportionnelle au versement : par exemple 20% de l’intéressement, 5% de la participation, 50% des versements volontaires. Le plafond de l’abondement est fixé à 300% (au maximum le triple des sommes versées par le bénéficiaire), dans la limite annuelle de 8% du plafond annuel de la Sécurité sociale (Pass) pour le PEE et de 16% pour le PER d’entreprise collectif (Pereco ou Percol).

Le règlement du PEE ou du PER d’entreprise peut prévoir une modulation de l’abondement : par exemple 100% pour les 500 premiers euros versés, puis 50% pour les versements suivants avec un plafond de 1.000 euros. Dans ce cas, si l’épargnant verse 700 euros, l’employeur versera 600 euros d’abondement : 500 euros pour la tranche à 100% d’abondement, 100 euros pour la tranche à 50% d’abondement. Pour déclencher le montant maximum d’abondement, l’épargnant devra verser 1.500 euros (calculs effectués sans déduction de la CSG et de la CRDS, à hauteur de 9,7%).

Les versements volontaires sur un PER déductibles au titre de l’impôt sur le revenu peuvent déclencher le versement d’un abondement, au même titre que les autres sources d’alimentation du PER.

Lorsqu’un chef d’entreprise est non-salarié, l’abondement n’est pas pris en compte dans l’assiette des cotisations sociales, d’après l’Urssaf (bien que cette exonération ne soit pas expressément prévue par les textes).

Dans le cadre d’une stratégie patrimoniale, l’utilisation de l’abondement peut être couplée à l’intéressement ou, si le chef d’entreprise est TNS, au versement déductible au titre de la retraite « Madelin », pour maximiser les sommes perçues par le chef d’entreprise à titre personnel.

La prime de partage de la valeur (PPV)

La prime de partage de la valeur (PPV) va bientôt pouvoir être versée sur un plan d’épargne salariale et/ou sur un plan d’épargne retraite d’entreprise (PERE), comme le prévoit la loi visant à transposer l’accord national interprofessionnel (ANI) sur le partage de la valeur en entreprise. Cette possibilité d’affecter de la PPV n’est cependant pas encore applicable, dans l’attente d’un décret d’application.

Pour rappel, la PPV est une prime qu’un employeur est libre de verser ou non à ses salariés percevant une rémunération inférieure à trois Smic sur les 12 mois qui précèdent son versement. L’entreprise a, en outre, la possibilité de ne verser cette prime qu’à une partie de ses salariés rémunérés en-dessous d’un autre seuil qui lui est propre (aucun autre critère d’exclusion possible). Inversement, il n’est pas possible de réserver le versement de la prime aux plus hauts salaires.

La PPV est exonérée :

- de l’ensemble des cotisations sociales, dans la limite de 3.000 euros ou de 6.000 euros

- de CSG-CRDS dans la limite de 3.000 euros ou 6.000 euros seulement dans les entreprises de moins de 50 salariés, du 1er janvier 2024 au 31 décembre 2026

- du forfait social seulement dans les entreprises de moins de 50 salariés, du 1er janvier 2024 au 31 décembre 2026

- d’impôt sur le revenu dans les entreprises de moins de 50 salariés, du 1er janvier 2024 au 31 décembre 2026

- de toute ou partie d’impôt sur le revenu quelle que soit la taille de l’entreprise, à raison de la quote-part de la prime affectée sur un PEE ou un PER d’entreprise (quand cette affectation sera possible, décret en attente de publication).

PEE, PER d’entreprise : les plans d’épargne salariale

Le plan d’épargne entreprise (PEE)

Le plan d’épargne entreprise (PEE) est un système d’épargne collectif permettant aux salariés de se constituer un portefeuille de valeurs mobilières alimenté par les versements de son employeur : les sommes versées peuvent provenir de l’intéressement, de la participation, d’une prime de partage de la valeur (PPV). Il est aussi possible d’y effectuer des versements volontaires, complétés par une aide de l’employeur (l’abondement, voir ci-dessus).

Le PEE est également ouvert, si le règlement le prévoit, au chef d’entreprise, à son conjoint ou partenaire de Pacs ayant le statut de conjoint collaborateur ou de conjoint associé, au président, aux directeurs généraux, aux gérants et aux membres du directoire.

Les sommes versées sur un PEE sont bloquées pendant au moins cinq ans, sauf cas de déblocage anticipé prévu par la loi.

Le PER d’entreprise (PERE)

Le plan d’épargne retraite d’entreprise (PERE) désigne un ensemble de dispositifs (PER collectif, PER obligatoire, Perco et leurs déclinaisons en interentreprises) permettant aux bénéficiaires de constituer, dans le cadre collectif de l’entreprise et avec son aide, une épargne qui pourra être débloquée au moment du départ à la retraite sous la forme d’un capital, d’une rente, ou d’une combinaison de ces deux modes de sortie. Certains cas de déblocage anticipé prévus par la loi (à l’article L224-4 du Code monétaire et financier) permettent de disposer de l’épargne constituée par anticipation, sous conditions.

Les différents PER d’entreprise peuvent être alimentés par plusieurs sources :

- versements volontaires, correspondant au Compartiment 1 du PER

- versement retraite « Madelin » du chef d’entreprise TNS

- versements issus de l’épargne salariale : intéressement, participation, jours de repos non pris, transferts de drots inscrits sur un compte-épargne temps (CET) dans la limite de 10 jours par an (Compartiment 2)

- versements obligatoires (Compartiment 3).

Dans le cadre du Pereco (aussi appelé Percol), chaque bénéficiaire est libre d’alimenter ou non le plan. Pour stimuler l’utilisation du Pereco, une modulation de l’abondement peut être prévue dans le règlement du plan, afin que le taux d’abondement soit plus élevé pour le Pereco que pour le PEE, en cas de coexistence des deux plans dans l’entreprise.

S’il a le statut de non-salarié, le chef d’entreprise peut, en complément des sommes versées par l’entreprise, effectuer des versements à titre personnel, déductibles de son revenu imposable. Les versements ne sont pas plafonnés, mais il y a des plafonds de défiscalisation. Il peut opter pour la déduction au titre de l’article 163 quatervicies du Code général des impôts (règles de déduction de droit commun) ou pour la déduction au titre de l’article 154 bis du CGI (plafond de déduction « Madelin »). Le bénéficiaire peut opter pour la non-déductibilité de ses versements volontaires, ce qui entraîne un régime fiscal plus favorable à la sortie du plan.

L’entreprise peut aussi mettre en place un PER Obligatoire (PEROb). C’est un PER à adhésion obligatoire, dont la vocation est de permettre la constitution d’une épargne de retraite soit pour l’ensemble des salariés, soit pour une ou plusieurs catégories de salariés (dont le dirigeant salarié lui-même et, par exemple, uniquement les cadres).

Le PEROb est alimenté :

- par des cotisations obligatoires de l’employeur et des salariés bénéficiaires : généralement un pourcentage du salaire (Compartiment 3)

- par des versements volontaires (Compartiment 1)

- par des versements ossus de l’épargne salariale (Compartiment 2).

Conditions d’éligibilité d’un dirigeant à l’épargne salariale

Condition liée au nombre de salariés

Un dispositif d’épargne salariale ne peut être mis en place qu’à partir du moment où l’entreprise compte au moins un salarié n’ayant pas la qualité de dirigeant, comme l’indique l’article L3312-3 du Code du travail relatif aux personnes éligibles à l’intéressement, autres que les salariés. L’entreprise doit, en outre, compter moins de 250 salariés.

L’administration précise, dans une circulaire interministérielle du 19 décembre 2019 (circulaire n° DGT/RT3/DSS/DGT/2019/252), que le bénéfice de l’intéressement et d’un plan d’épargne salariale au profit des mandataires sociaux est ouvert dès lors « qu’une entreprise aura employé au moins un salarié en moyenne sur les douze mois de l’année civile précédente, et qu’elle n’aura pas dépassé le seuil de 250 salariés pendant plus de 5 années civiles ».

Il est également précisé dans cette circulaire que cette règle s’applique :

- à la participation volontaire (mise en place par une entreprise de moins de 50 salariés qui n’est pas soumise à l’obligation de mise en place de la participation)

- à la participation dérogatoire (accord de participation dans une entreprise ayant retenu une formule de calcul dérogatoire à la formule légale).

Le ou la salariée doit être présent(e) au moment du versement des primes.

Dirigeant salarié ou TNS et droits aux dispositifs de partage du profit

Un dirigeant salarié peut bénéficier des dispositifs d’épargne salariale en place dans l’entreprise sans qu’il soit nécessaire de le préciser dans l’accord d’intéressement et/ ou de participation et dans le règlement du plan d’épargne, étant titulaire d’un contrat de travail au même titre que les salariés. Il a donc droit, selon les outils mis en place, à l’intéressement, à la participation, à l’abondement et au(x) plan(s) d’épargne.

En revanche, s’il n’est pas salarié, le chef d’entreprise ne peut bénéficier des dispositifs d’épargne salariale que si cela est expressément prévu par l’accord d’entreprise (ou la décision unilatérale de l’employeur) s’agissant de l’intéressement et de la participation, et par le règlement du plan s’agissant du PEE et du PER d’entreprise.

Liste des statuts éligibles à l’épargne salariale

Quelle que soit la forme juridique de l’entreprise et à condition que l’entreprise emploie au moins un salarié, l’épargne salariale est compatible avec les différents types de statuts et régime sociaux du chef d’entreprise :

> Dirigeants assimilés salariés

- gérant majoritaire de SARL (société à responsabilité limitée)

- gérant minoritaire ou égalitaire de SARL ou de SELARL (société d’exercice libéral à responsabilité limitée)

- président directeur général de SA

- directeur général, directeur général délégué de SA

- président de SAS (société par actions simplifiée) ou de SASU (société par actions simplifiée unipersonnelle)

- gérant non associé rémunéré de société de personnes

> Dirigeants non-salariés

- associé gérant d’EURL (entreprise unipersonnelle à responsabilité limitée)

- gérant majoritaire de SARL

- gérant de SCA (société en commandite par action)

- associé de SNC (société en nom collectif)

> Artisans, commerçants, professions libérales

- professionnel libéral exerçant en nom propre

- professionnel libéral exerçant par le biais d’une société de SELARL, SCM (société civile de moyen), SCP (société civile professionnelle)

Les règles à respecter

Les principes et règles suivants doivent être respectés à la lettre pour que les dispositifs mis en place ne soient pas remis en cause en cas de contrôle (liste non exhaustive) :

- caractère collectif de l’épargne salariale : tous les salariés doivent en bénéficier (sauf cas particulier du PEROb), sans aucune exclusion possible

- principe de non substitution au salaire (inscrit dans la loi) : les primes et abondements versés ne doivent pas se substituer au salaire et aux primes habituelles, ni aux augmentations de salaire

- caractère aléatoire de l’intéressement : les objectifs et seuils de déclenchement fixés dans la formule de calcul mentionnée dans l’accord peuvent ne pas être atteints ou seulement partiellement, conduisant à un montant nul ou variable de la prime d’une année sur l’autre

- proportionnalité de l’accord d’intéressement : excès en tous genres à éviter

- si le conjoint collaborateur ou le conjoint associé ne perçoit aucune rémunération, celui-ci ou celle-ci pourra tout de même bénéficier d’un versement au titre de l’intéressement dans la limite de 25% du Pass (soit 11.592 euros en 2024), si l’accord le prévoit

- si l’effectif de l’entreprise ne compte qu’un seul salarié, les critères servant au calcul de l’intéressement ne peuvent porter que sur les performances de l’entreprise et non celles du salarié.

Avantages de l’épargne salariale pour un chef d’entreprise

Conjuguer constitution d’un patrimoine personnel et pilotage de l’entreprise

Pourquoi un chef d’entreprise a-t-il intérêt à utiliser l’épargne salariale à titre personnel ?

S’il y est éligible, l’utilisation des dispositifs d’épargne salariale par un chef d’entreprise est un moyen au choix (qui peuvent se conjuguer) :

- d’extraire de la valeur créée au sein de l’outil professionnel vers le patrimoine personnel et familial

- de renforcer la performance financière et extrafinancière de l’entreprise, grâce à un paramétrage adapté des dispositifs d’épargne salariale

- de motiver et fidéliser les salariés en les associant à la performance de l’entreprise

- de participer à l’attractivité de la marque-employeur, l’épargne salariale étant un plus à faire valoir vis-à-vis des recrues

- d’optimiser le coût des rémunérations pour l’entreprise

- de disposer d’un complément de rémunération à titre personnel, à côté de ses autres sources de revenus (salaires, BIC, BNC, dividendes, selon sa situation).

Les dirigeants des entreprises concernées par la nouvelle obligation de mise en place d’au moins un dispositif de partage de la valeur à compter du 1er janvier 2025 (de 11 à 49 salariés, bénéfice net fiscal ≥ 1% pendant trois exercices consécutifs) peuvent faire de cette nouvelle contrainte une opportunité, qu’il s’agisse d’améliorer le pilotage de leur business et/ou d’appréhender une partie de la trésorerie de l’entreprise, dans d’excellentes conditions fiscales et sociales.

Des dispositifs de partage de la valeur peu coûteux et efficaces

Comment profiter pleinement des dispositifs d’épargne salariale

L’intéressement offre une souplesse qui en fait l’outil idéal pour à la fois récompenser ses salariés en fonction de l’atteinte d’objectifs et transférer chaque année une partie de la richesse créée par l’entreprise vers le patrimoine privé du dirigeant.

Cela suppose :

- la présence d’au moins un salarié autre que le chef d’entreprise lui-même ou son conjoint ayant le statut de conjoint collaborateur ou de conjoint associé

- l’existence d’une trésorerie mobilisable à cet effet

- un paramétrage tenant compte de considérations diverses (budget que l’on veut y consacrer, business plan, politique de rémunération des salariés et personnelle, critères de performance d’entreprise privilégiés, etc.).

Paramétrage de l’accord d’intéressement à peaufiner

Le montant individuel de la prime d’intéressement est plafonné :

- à 75% du montant du plafond annuel de la Sécurité sociale (Pass), soit 34.776 euros en 2024

- pour le chef d’entreprise, son conjoint ou son partenaire de pacs ayant le statut conjoint collaborateur ou de conjoint associé, au salaire le plus élevé versé dans l’entreprise (personne la mieux payée après le dirigeant lui-même), en cas de répartition de la prime proportionnelle eu salaire

Cette règle ne s’applique pas en cas de répartition au prorata du temps de présence, en présence d’un ou une salarié(e) à temps partiel.

En fonction de ses desideratas et si la configuration s’y prête (salarié à temps partiel, par exemple), l’accord d’intéressement peut prévoir une répartition du montant versé au prorata du temps de présence, pour optimiser le montant à percevoir en tant que chef d’entreprise.

Les critères de déclenchement de l’intéressement doivent tenir compte du niveau de trésorerie disponible, des flux de trésorerie et des Capex (investissement, NDLR) anticipés, afin que les montants versés ne déstabilisent pas les équilibres financiers de l’entreprise. Pour ce faire, l’enveloppe d’intéressement peut être plafonnée en montant dans l’accord d’entreprise, sachant qu’au maximum, le montant global distribué ne pourra pas dépasser 20% du total des salaires bruts versés annuellement.

Utiliser abondement et versements volontaires déductibles sur un PERECO

Pour un dirigeant travailleur non-salarié, l’efficacité de l’épargne salariale peut être maximisée en couplant cotisation retraite « Madelin » sur un PERECO, déductible du bénéfice professionnel (BIC, BNC, rémunération relevant de l’article 62 du CGI), avec l’abondement de l’entreprise.

Cela suppose, dans le règlement du Pereco, de prévoir une règle d’abondement à 300% pour les versements volontaires dans l’accord d’entreprise, puis de procéder à un versement permettant de déclencher le maximum d’abondement. Sachant que le montant de l’abondement est plafonné :

- à trois fois la somme versée par l’épargnant

- à 16% du plafond annuel de la Sécurité sociale, soit 7.418,88 euros pour les versements 2024

Pour obtenir le montant maximum d’abondement sur le Pereco, le versement doit atteindre 2.472,96 euros.

Mise en place des mécanismes de partage de la valeur : comment procéder ?

Différents modes de mise en place

Selon la taille et l’organisation sociale de l’entreprise, la formalisation d’un accord d’intéressement peut prendre l’une des formes suivantes :

- adhésion à un accord de branche sur l’intéressement

- convention ou accord collectif de travail

- accord entre l’employeur et les représentants des syndicats de salariés

- accord conclu au sein du CSE (comité social et économique)

- ratification, à la majorité des deux tiers du personnel, d’un projet d’accord proposé par l’employeur

- décision unilatérale de l’employeur (DUE), dans les entreprises de moins de 50 salariés.

La mise en place par voie de DUE est subordonnée :

- à l’absence d’accord d’intéressement de branche agréé par l’administration

- à l’absence de délégué syndical dans l’entreprise.

Délais à respecter pour une mise en place au titre de l’année 2024

Pour une entreprise clôturant son exercice fiscal au 31 décembre, souhaitant verser une prime d’intéressement pour la première fois au titre de l’exercice 2024, il convient d’avoir la planification suivante en tête :

- 30 juin 2024 : date limite de conclusion de la négociation avec les salariés ou de signature de la décision unilatérale de l’employeur

- 15 juillet 2024 : date limite de dépôt à la DDETS (Direction départementale de l’emploi, du travail et des solidarités) sur le portail Téléaccords.travail-emploi.fr

- 15 décembre 2024 : date limite d’examen de l’administration sur le fond de l’accord

- 30 mai 2025 : date limite de versement de la prime d’intéressement

- 30 juin 2025 : date limite de renouvellement si l’accord a été conclu pour un an (sauf renouvellement par tacite reconduction).

Modalités de mise en place avec ou sans conseiller

Les clauses contenues dans l’accord ou la décision unilatérale d’intéressement doivent faire l’objet d’une négociation avec les salariés ou leurs représentants. En l’absence de représentant du personnel, l’intéressement peut être adopté par décision unilatérale de l’employeur (voir ci-dessus).

Une entreprise peut se contenter de se conformer au minimum légal et réglementaire, en utilisant le site mon-interessement.urssaf.fr, qui permet de rédiger en ligne un accord-type selon les règles de droit commun, conforme aux dispositions légales, reposant sur une formule de calcul pré-établie (au choix entre progression du CA et montant du RCAI).

Pour une mise en place sur-mesure, en fonction des caractéristiques et besoins propres à l’entreprise et à son dirigeant, ce dernier peut s’adjoindre les services d’une entreprise qui conçoit et distribue des solutions d’épargne salariale, d’un expert-comptable, ou d’un conseiller en gestion de patrimoine formé à ces dispositifs.

Cas particuliers nécessitant une solution sur-mesure

Dans un certain nombre de situations, l’accompagnement par un professionnel aguerri à l’utilisation des dispositifs d’épargne salariale est requise, pour mettre en place une architecture adaptée, sélectionner les fonds au sein du/des plans d’épargne et assurer une maintenance du schéma dans la durée.

Quelques exemples de cas particuliers nécessitant une ingénierie spécifique :

- activité ou holding avec un salarié à temps partiel ou à temps plein

- holding animatrice avec dirigeant et cadres-clés

- TPE avec plusieurs salariés hors cadre familial

- regroupement de professionnels libéraux au sein d’une SELARL ou d’une SCM avec partage de salariés

- entreprise disposant d’une offre d’épargne salariale standard, souhaitant basculer vers un schéma sur-mesure.

Pour chacune de ces situations, le conseiller veillera aux aspects suivants :

- choix du / des dispositifs approprié(s)

- calcul de la prime d’intéressement conforme aux spécificités et objectifs de l’entreprise et à son budget

- modalités de répartition individuelle de la prime d’intéressement adaptées à la situation

- paramétrage des règles d’abondement pour en maximiser l’efficacité.

Fiscalité de l’épargne salariale pour le chef d’entreprise bénéficiaire

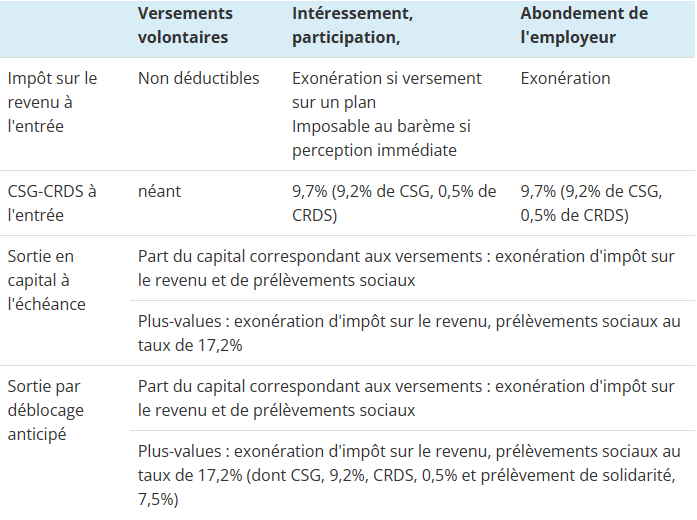

PEE, PEI : régime fiscal et social pour l’épargnant

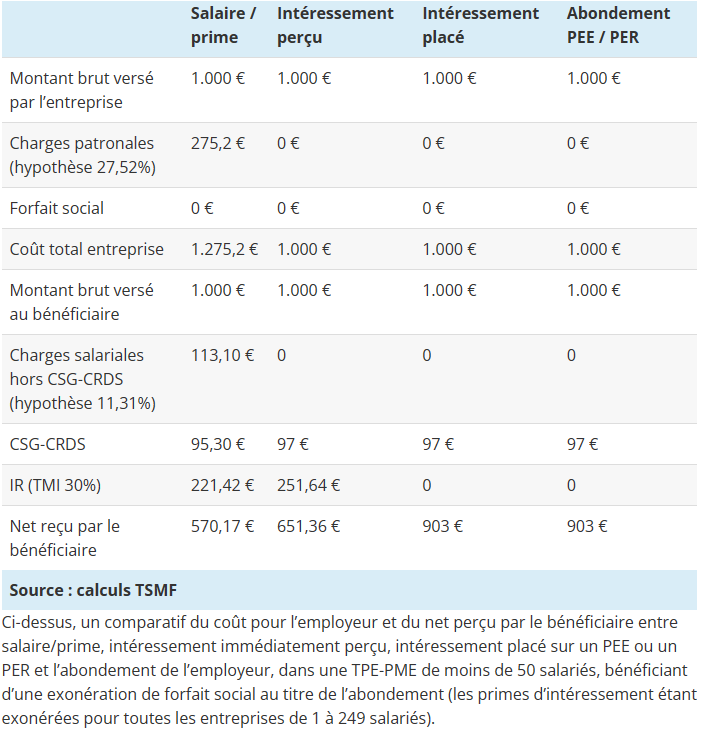

Principaux enseignements fiscaux à tirer du tableau ci-dessus :

Les sommes attribuées par l’employeur et placées sur un plan d’épargne entreprise sont exonérées d’impôt sur le revenu et de cotisations sociales salariales (seules la CSG et la CRDS sont prélevées).

Les versement volontaires sur un PEE ne sont pas déductibles du revenu imposable.

Les gains réalisés dans le cadre d’un plan d’épargne entreprise sont exonérés d’impôt sur le revenu et soumis aux prélèvements sociaux.

PER d’entreprise collectif : fiscalité à l’entrée et à la sortie

Fiscalité à l’entrée selon la source d’alimentation

Pour le bénéficiaire d’un PER d’entreprise collectif, l’un des principaux avantages des dispositifs mis en place par l’entreprise est de nature fiscale :

- les sommes attribuées au titre de l’épargne salariale (intéressement, participation, abondement) sont exonérées d’impôt sur le revenu, contrairement aux rémunérations versées sous la forme de salaire, rémunérations article 62 et BIC/BNC

- les versements volontaires sont déductibles du revenu imposable.

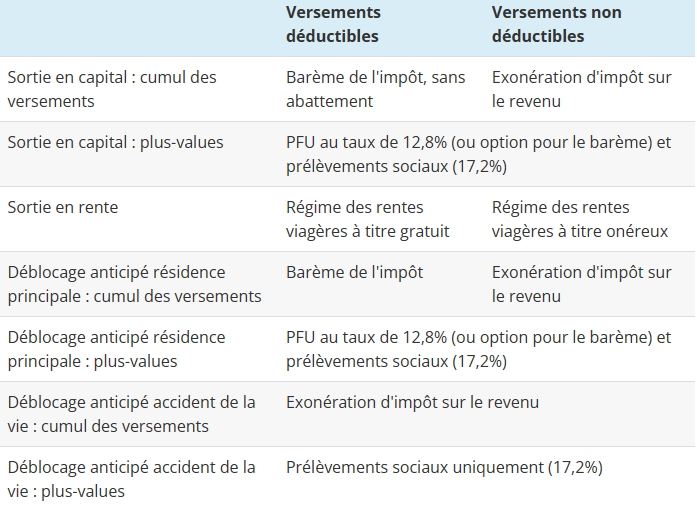

Fiscalité à la sortie pour les sommes issues de versements volontaires

Pour le traitement fiscal à la sortie d’un Pereco au titre des versements volontaires, il y a lieu de distinguer si les versements volontaires en question ont fait l’objet d’une déduction à l’entrée ou non.

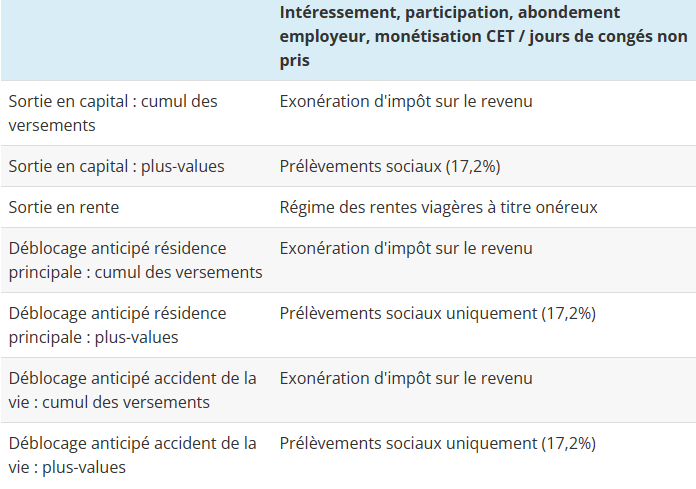

Fiscalité à la sortie pour les sommes issues de l’épargne salariale

En cas de sortie en capital, les sommes issues d’une attribution par l’entreprise (intéressement, participation, abondement, monétisation de compte épargne-temps ou de jours de congés non pris) sont exonérées d’impôt sur le revenu. Seuls les gains sont soumis aux prélèvements sociaux (17,2%).

Fiscalité à la sortie pour les versements obligatoires

Pour les sommes issues des versements obligatoires au titre du compartiment 3 du PER (cotisations employeur et salarié), le régime fiscal applicable à la sortie est celui des rentes viagères à titre gratuit. Le montant de la rente perçue est soumis au barème de l’impôt sur le revenu, après un abattement de 10% plafonné à 4.321 euros (régime d’imposition identique à celui d’une pension de retraite des régimes obligatoires).

La rente est soumise aux cotisations et contributions sociales au taux global de 10,1%, se décomposant de la façon suivante :

- CSG : 8,3%

- CRDS : 0,5%

- cotisation de l’Assurance maladie de la Sécurité sociale : 1%

- contribution additionnelle de solidarité pour l’autonomie (Casa) : 0,3%.

En cas de déblocage anticipée au titre des accidents de la vie, seules les plus-values sont soumises aux prélèvements sociaux au taux de 17,2% (le capital correspondant aux versements est exonéré et les gains ne sont pas soumis à l’impôt sur le revenu).

Revue de presse : Épargne salariale pour un chef d’entreprise : comment en bénéficier pleinement, 18 avril 2024, Olivier Brunet, Tout sur mes finances