L’heure est arrivée de déclarer les revenus que vous avez perçus en 2023. Nous vous partageons dans cet article les nouveautés déclaratives de cette année, mais aussi de nombreux conseils pour bien remplir votre déclaration.

Dates limites de dépôt de vos déclarations

Le compte à rebours est lancé : la campagne déclarative a débuté le 11 avril dernier. La date jusqu’à laquelle vous pouvez faire votre déclaration en ligne dépend de votre département de résidence : 23 mai 2024 inclus (départements 1 à 19), 30 mai 2024 (départements 20 à 54), et 6 juin 2024 (départements 55 à 974/976).

Si vous n’êtes pas en mesure de télédéclarer, ou si vous réalisez pour la première fois votre propre déclaration, vous pouvez exceptionnellement déposer votre déclaration papier au service des impôts duquel vous relevez jusqu’au 21 mai 2024.

Focus : l’espace personnel impots.gouv : quelle utilité et comment le créer ?

De nombreux services vous sont accessibles via votre espace personnel impots.gouv : déclaration de vos revenus, correction de vos déclarations, gestion de votre prélèvement à la source, paiement de vos impôts, accès à votre messagerie sécurisée, consultation de vos avis d’impôts divers (impôt sur le revenu, prélèvements sociaux, taxe d’habitation, impôt sur la fortune immobilière, taxe foncière, taxes sur les logements vacants).

L’accès à cet espace est réservé aux personnes titulaires d’un numéro fiscal. Si vous êtes devenu résident fiscal français en 2023, ou si vous étiez rattaché au foyer fiscal de vos parents jusqu’à aujourd’hui, il est possible que vous n’en ayez pas encore.

Sauf à ce que vous l’ayez reçu par courrier postal, vous devez en faire la demande auprès du centre des Finances publiques le plus proche de chez vous (directement au guichet, ou par courrier postal). Le cas échéant, vous devrez annexer à votre demande votre état civil, votre adresse postale et la copie d’une pièce justificative d’identité.

Bon à savoir

Que vous soyez marié ou pacsé, vous disposez de votre propre espace personnel. Vous pouvez y signaler tout changement de situation (naissance, divorce, etc.).

Rattachement de vos enfants majeurs en études

Dans la version papier 2024 du formulaire 2042, des lignes ont été ajoutées dans l’encart « rattachement en 2023 d’enfants majeurs ou mariés » pour pouvoir mentionner l’adresse postale de votre enfant majeur rattaché (dans le cas où il ne vivrait plus chez vous). Cette possibilité était déjà ouverte dans la déclaration en ligne.

En renseignant l’adresse de votre enfant, vous excluez le risque que l’administration fiscale vous envoie une taxe d’habitation pour résidence secondaire, donc pensez-y !

Travaux énergétiques sur vos logements loués non meublés

Pour la première fois, cette année, vous pouvez déduire jusqu’à 21 400 € de déficits fonciers (contre 10 700 € l’année dernière) si vous avez réalisé des travaux dits « énergétiques » qui ont permis à votre logement locatif de passer d’une classe énergétique E, F ou G à une classe A, B, C ou D.

Cette fois encore, un choix vous est offert : vous pouvez déclarer vos travaux énergétiques sur la ligne 224 de votre formulaire 2044 (déficit plafonné à 10 700 €) ou sur la ligne 224 bis (déficit plafonné à 21 400 €).

Le choix de la meilleure option nécessite une étude de votre situation fiscale globale, n’hésitez pas à contacter votre conseiller pour avoir un conseil personnalisé.

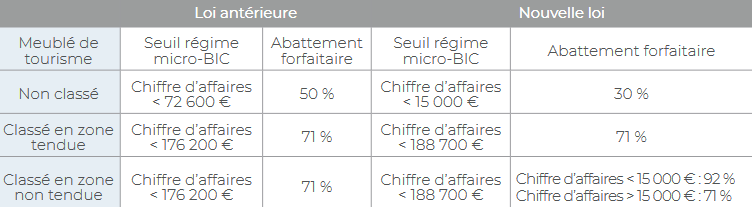

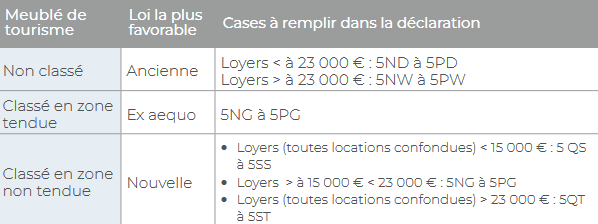

Déclaration des loyers des locations de tourisme

Vous avez loué votre logement à des personnes de passage (vacanciers, professionnels) en 2023 ? La loi de finances pour 2024 a modifié les règles d’imposition de vos revenus locatifs.

Pour vous épargner de potentielles reconstitutions comptables, l’administration fiscale vous laisse le choix : être imposé selon les règles qui étaient applicables avant la loi de finances, ou bien selon celles qui le sont depuis sa publication.

Rappel

Lorsque votre chiffre d’affaires ne dépasse pas les seuils indiqués ci-dessus, vous êtes soumis au régime micro-BIC sauf option expresse de votre part pour le régime réel. Le choix du régime impacte en réalité le montant à hauteur duquel votre chiffre d’affaires sera imposé : soit après déduction d’un montant forfaitaire (dans le cas du régime micro), soit après déduction de vos charges réelles (si vous êtes au régime réel).

Pour vous faciliter la tâche, nous avons étudié quelle était la loi la plus favorable selon votre situation, et les cases dans lesquelles indiquer vos loyers pour en bénéficier :

Notez que le classement d’un bien immobilier est valable 5 ans et suppose d’avoir suivi une procédure particulière certifiante.

Déclarez vos comptes ouverts à l’étranger

En tant que résident fiscal français, vous devez déclarer l’ensemble des comptes que vous détenez à l’étranger, y compris ceux que vous auriez pu ouvrir auprès de banques en ligne installées à l’étranger (comme par exemple N26 ou Revolut).

Pour connaître la localisation de votre banque, vous pouvez vous référer aux premières lettres de votre IBAN. Les comptes localisés en France ont un IBAN commençant par les lettres « FR ».

Cette déclaration doit être faite en même temps que votre déclaration de revenus, au moyen du formulaire n°3916-3916 bis. Pour le retrouver sur le service de déclaration en ligne, vous devez cliquer sur « déclarations ANNEXES », puis cocher la case dédiée au formulaire.

Dans le cadre de l’échange automatique d’informations entre la France et la plupart des pays, l’administration fiscale française a pu être mise au courant de l’existence de vos comptes à l’étranger, la case sera alors cochée d’office, vous n’aurez plus qu’à déclarer vos comptes.

En réalisant cette déclaration, vous vous protégez contre toute pénalité (amende ou impôt majoré).

Si vous avez oublié de déclarer vos comptes étrangers les années précédentes, pas de panique : vous pouvez régulariser votre situation en déposant une déclaration rectificative.

À noter : vous n’avez pas besoin de déclarer votre compte Paypal si les sommes encaissées liées à des ventes n’excèdent pas 10 000 €.

Suite à votre déclaration de revenus

Directement après avoir réalisé votre déclaration en ligne :

- vous recevrez :

- un avis de situation déclarative (qui vous permettra de justifier votre revenu fiscal de référence auprès des administrations (la CAF par exemple)) ;

- un accusé de réception de votre déclaration par courrier électronique ;

- vous connaîtrez :

- le montant définitif de votre impôt ;

- et votre nouveau taux de prélèvement à la source (applicable à compter du mois de septembre 2024).

Vous recevrez votre avis d’imposition définitif, en principe, cet été entre juillet et août.

Si on vous a prélevé à la source plus d’impôts que vous n’en devez : vous serez remboursé du trop versé entre juillet et août. Au contraire, s’il vous reste un solde à payer :

- inférieur à 300 € : vous serez prélevé en septembre en une mensualité ;

- supérieur à 300 € : vous serez prélevé en 4 mensualités de septembre à décembre.

Sachez que vous pouvez corriger votre déclaration en ligne entre août et décembre. Ainsi, nous vous conseillons, en cas de doute sur ce que vous devez ou non déclarer, de déclarer vos revenus à temps, quitte à modifier par la suite votre déclaration.