Alors que l’activité aux États-Unis apparaît toujours bien plus dynamique que celle du vieux continent, quelques signes d’essoufflement commencent à poindre. La confiance des ménages et les commandes de biens durables se replient alors que les perspectives de soutien budgétaire s’amoindrissent et que le taux d’épargne des ménages est relativement bas.

Le marché de l’emploi demeure cependant très ferme avec un taux de chômage de 3.7 %. Il faut probablement qu’il se détende un peu pour que l’inflation puisse revenir sous le seuil des 2 %. Le débat est ouvert sur la nécessité ou non d’une dégradation beaucoup plus sensible du marché de l’emploi pour que la Fed atteigne ses objectifs.

L’inflation hors énergie et produits alimentaires est à peu près stable à +3.8 % en rythme annuel en janvier pour une inflation globale de 3.1 %, toujours en janvier. Le nombre de baisses des taux par la Fed pour l’année 2024 prévu par les marchés s’est sensiblement réduit.

2024 sera une grande année politique : plus de la moitié de la population mondiale tiendra des élections nationales. Les principaux pays concernés sont, par ordre décroissant de population : l’Inde, les États-Unis, le Pakistan, le Bangladesh, l’Indonésie (élections le 14 février dernier), la Russie, le Mexique et l’Iran, la Grande- Bretagne et l’Afrique du Sud. Mais, comme le plus souvent, nous sommes focalisés sur les péripéties politiques des américains.

Il est vrai qu’il s’agit de la première puissance mondiale et que l’incertitude grandit compte tenu de la polarisation accrue des débats politiques et des dernières déclarations de Donald Trump. Celui-ci remet en cause la solidarité des États-Unis avec ses alliés de l’Otan si ceux-ci n’augmentent pas leur budget militaire à au moins 2 % de leur PIB, déclaration qui concerne à peu près un tiers des 31 membres de l’alliance dont la France. Il promet par ailleurs une paix rapide en Ukraine, soit implicitement, une partition du pays, tout en affirmant son soutien à l’industrie américaine pétrolière.

Il propose enfin d’augmenter de plus de 60 % les taxes d’importation frappant les produits chinois, soit l’arrêt théorique de celles-ci. Théorique, parce qu’à la suite à sa première vague de taxation en 2018, la Chine avait fortement réduit ses exportations vers les États-Unis mais les avait sensiblement augmentées vers le Mexique, Taiwan et le Vietnam, ces deux pays gagnant des parts de marchés avec les États-Unis.

Ce nouveau routage des produits chinois avait donc eu un impact bien plus atténué qu’attendu et s’était surtout soldé par une augmentation des prix pour le consommateur américain. Aujourd’hui, les exportations chinoises vers les États-Unis représentent environ 3.2 % du PIB chinois (le montant réciproque pour les États-Unis est de l’ordre de 0.60 %).

Le déficit commercial n’est pas le seul problème qui se pose à l’économie américaine : l’évolution de la dette publique, selon les perspectives publiées par le Bureau du budget du Congrès américain (Congressional Budget Office) sont préoccupantes. Le CBO prévoit un déficit budgétaire de 5.6 % pour ces dix prochaines années en supposant toutefois que des coupes dans les dépenses seront réalisées, hypothèse sans laquelle l’estimation du déficit dépasserait les 6.3 %. Ce dernier chiffre s’élèverait à 8 % environ si l’on prenait en en compte le déficit des administrations locales.

La dépense pour le service de la dette, dans un contexte de taux durablement plus élevés devrait atteindre 3.4 % par an sur la période considérée, contre 1.8 % sur les 20 dernières années. Le poids du service de la dette pèsera sur la croissance et réduira les marges de manœuvre du gouvernement américain en cas de crise. Avec peut-être un jour, la tentation de laisser filer l’inflation pour réduire efficacement ce stock de dette, au détriment des épargnants…

Europe

En Europe, plus touchée par la guerre en Ukraine, la situation s’améliore lentement à partir d’un rythme de croissance très faible. Les indicateurs d’activité sont globalement bien orientés même s’ils soulignent les difficultés persistantes de l’industrie allemande. La Bundesbank indique d’ailleurs que la croissance en Allemagne pourrait à nouveau se contracter légèrement au cours du premier trimestre 2024. La progression des salaires qui est maintenant supérieure à l’inflation, les perspectives de baisse de taux et la réduction des stocks devraient alimenter une dynamique encore fragile mais positive.

Sur le front de l’inflation, l’évolution du prix des services et de celle des salaires demeure le sujet d’attention principal des autorités monétaires. Dans la zone euro, les salaires négociés auraient progressé de 4.5 % au dernier trimestre de l’année contre 4.7 % au cours du trimestre précédent. Ils évolueraient dans un ordre de grandeur similaire aux États-Unis. Le processus de baisse de l’inflation sous-jacente est donc provisoirement à l’arrêt. Alors que l’activité s’améliore ou demeure soutenue, les banquiers centraux devraient prendre leur temps pour infléchir leur politique monétaire. La crainte d’une erreur de politique monétaire du type de celle du début des années 70, au cours de laquelle un relâchement de l’effort des banques centrales avait provoqué une deuxième puis une troisième vague d’inflation, est bien présente dans la mémoire des banquiers centraux.

Chine

Le pays est toujours confronté à une crise immobilière et à la faible propension des ménages à consommer. Faute de confiance, la demande de crédit demeure relativement faible. La construction, qui devrait rester un frein à la croissance, s’est maintenant ajustée et son impact négatif sur l’activité devrait progressivement s’atténuer. Dans le secteur résidentiel, on peut estimer le taux de vacance à 18 % environ. Il faudra donc de nombreuses années pour résorber ce stock.

Toutefois, la situation semble se stabiliser :

- La consommation des ménages donne des signes de rebond avec un Nouvel An chinois marqué par une forte croissance du tourisme interne et des dépenses de loisirs.

- Les autorités ont depuis le début de l’année réduit les taux de crédit à destination de l’immobilier.

- Les investisseurs attendent maintenant que la baisse des taux s’accompagne d’un soutien budgétaire plus franc afin de débloquer les dépenses publiques.

A ce stade l’ajustement des mesures de soutien à l’activité est relativement timide si l’on se réfère aux mesures prises en Europe ou aux États-Unis lors de la crise sanitaire.

Les marchés

La phase de capitulation sur les actions chinoises semble derrière nous. Le CSI 300 a fortement rebondit (+10 % environ) sur ses plus bas de fin janvier dernier. La performance de l’indice depuis le début de l’année est cependant à peine positive. Dans une perspective plus longue, la perte de valeur depuis les points de février 2021 est impressionnante. Outre la crise sanitaire et la crise immobilière, les tensions géopolitiques et la politique autoritaire du gouvernement chinois vis-à-vis des grandes entreprises ont fait naître la thèse selon laquelle “la zone n’était pas investissable”. En d’autres termes, le contexte politique ne permettrait pas de se fonder sur l’analyse économique et financière pour investir en Chine.

Le retrait des investisseurs étrangers l’année dernière a été massif et explique en partie l’effondrement de tous les indices chinois. L’annonce par les autorités de la création d’un “fonds de stabilisation” de 280 milliards de dollars (montant estimé par Bloomberg), similaire à celui qui avait été créé en 2015, la limitation des ventes à découvert, l’injection de liquidités et le niveau de valorisation très attractif de ce marché ont permis d’initier un premier rebond qui demeure modeste. Le signal politique indiquant que les plus hautes autorités ne souhaitent plus que le marché baisse est évidemment crucial.

A moyen terme, l’évolution du marché chinois dépendra de l’éventuelle mise en place d’une politique économique favorable aux entreprises et au modèle libéral.

La saison de la publication portant sur le dernier trimestre 2023 est maintenant bien avancée : de nouveau, la dynamique des résultats des sociétés américaines est bien meilleur que celle des sociétés européennes, grâce au secteur de la technologie. Les résultats de Nvidia ont, une fois de plus, été exceptionnels.

Il est toujours tentant de se référer au passé pour tenter de prévoir les grandes tendances à venir des marchés. L’exercice est cependant périlleux. Actuellement, certains comparent notre environnement aux années 70 et prévoient plusieurs vagues d’inflation qui succéderaient à un ajustement trop précipité des politiques monétaires. Pourtant, il n’y a pas une explosion du prix des matières premières ni une sévère récession. D’autres intervenants se reportent à la fin des années 90, les marchés étant chers mais continuant de progresser sur la promesse d’une envolée de la productivité, le thème d’internet étant aujourd’hui à remplacer par celui de l’intelligence artificielle. Ces deux rappels du passé aboutissent à des conclusions diamétralement opposées.

Le problème pourrait être posé sous un autre angle : faut-il aujourd’hui s’appuyer sur la dynamique ou sur la valorisation dans nos décisions d’investissement ?

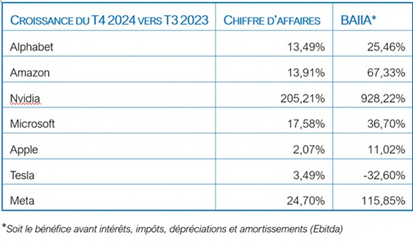

L’évolution des résultats des Sept Magnifiques au dernier trimestre est impressionnante :

Le marché américain progresse sous l’effet d’un petit nombre de sociétés à la croissance exceptionnelle. Rien n’indique que le prochain trimestre sera moins bon. Les dépenses pour l’intelligence artificielles sont annoncées en progression de 30% par an pour les cinq prochaines années, tandis que les révisions de bénéfices attendus pour 2024 poursuivent leur hausse sur l’ensemble du Nasdaq.

En revanche, la valorisation du S&P 500 qui se traite avec un PER de 21 fois les bénéfices attendus pour les 12 prochains mois, peut laisser penser que beaucoup de bonnes nouvelles sont bien intégrées dans les prix. Sur les dix et vingt dernières années, le PER moyen de cet indice s’est respectivement élevé à environ 17.5 fois et 16 fois.

Habituellement, les marges très élevées annoncent une concurrence accrue. Elle commence à prendre forme pour Nvidia et est maintenant bien visible pour Tesla. Son cours qui avait atteint 400 dollars en 2021 est maintenant de 202 dollars.

Les investisseurs embrassent avec enthousiasme cette nouvelle révolution industrielle qu’est l’intelligence artificielle. L’environnement conjoncturel est par ailleurs porteur alors que la désinflation prévue s’accompagne d’une activité plutôt bien orientée.

Le scénario le plus favorable pour les marchés (baisse de l’inflation et absence de récession) est devenu le consensus. Les scénarios alternatifs (rebond de l’inflation, extension des conflits, surprises politiques ou récession) doivent cependant continuer à être considérés et évalués régulièrement.

Sources principales : Agence Internationale de l’Energie, Banque de France, BCE, BEA, BIS, Bloomberg, BOJ, BOC, Coface, Euler Hermès, Facset, Federal Reserve, Financial Times, FMI, INSEE, ISTAT, MIT, OCDE, OMC, Reuter.